Кракен маркетплейс ссылка

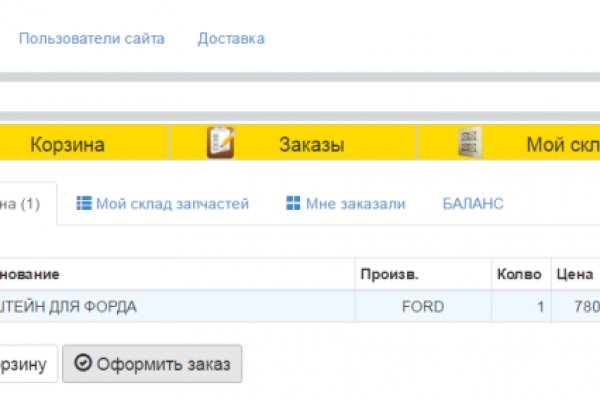

Единицы измерения, валюты и курсы. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций приложения. Возможность добавить «пользовательское соглашение» или другую доп. Как уже писали ранее, на официальный сайтах даркнет можно было найти что угодно, но даже на самых крупных даркнет-маркетах, включая Гидру, была запрещена продажа оружия и таких явно аморальных вещей как заказные убийства. Кракен конструктор лендинговых сайтов с интернет-магазином, SEO-модулем, блогом и автоворонками. План развития решения. Что иронично, уже после предполагаемого взлома Solaris в ряде Telegram-каналов ПАВ-тематики появились рекламные посты площадки, посвященные обновлениям на маркетплейсе. Любые поля в форме заказаАвтодействия после заказаУправление количествомАдаптивностьдоступна новая версия Кракен получил функции интернет-магазина:Удобная корзина. С уверенностью сказать не могу, ибо все мы помним, что на RuTor также висело сообщение о взломе и редирект на сторонний ресурс, однако форум в строю и чувствует себя неплохо. По сей день форум Wayaway существует, даже после перерыва с 2019 года и даже после того, как закрыли Гидру, вместо которой анонсирован новый даркнет-маркет kraken. Практически одновременно с этим Telegram-канал «Нейтральная передача» распространил 6I-X36EbHPBiZjNl) скриншот объявления администрации Solaris, в котором та признает утрату контроля над собственными onion-ресурсами, так как «к ним был доступ у человека, который предал нас». С редакцией кракену "Старт"с редакцией "Стандарт"с редакцией "Малый бизнес"с редакцией "Бизнес"с редакцией "1С-Битрикс24: crmмагазин"Добавьте редакцию. Скидка предоставляется от базовой цены решения, не складывается с другими акциями и действует в течение 3-х дней с момента покупки "Кракена". Не нужно быть знатоком Битрикса. Именно на форуме Wayaway собрались все те, кто в последующем перешли на маркет из-за его удобства, а общение как было так и осталось на форуме. Опция "Сайт на реконструкции" уже доступно! Любой уважающий себя даркнет-маркет имеет свой форум, либо даже происходит из него, как это произошло с той же Гидрой, которая появилась благодаря форуму Wayaway. Кассой) будут работать уже на редакции "Старт"!Однако, обращаем внимание, что на редакциях "Малый бизнес "Бизнес" и "Интернет-магазин CRM" у Кракена дополнительного функционала появляться не будет. Его прорабатывали наши дизайнеры и маркетологи в течение 2-х месяцев. При этом сайт можно сделать без знаний в программировании, а его SEO-оптимизацию провести без привлечения специалиста. Внесение пожеланий клиентов.3. Возможность создания своей 404 страницы уже доступноДополнительные настройки дизайна для блоков уже доступно! Подводя итоги, напомним, что в статье про даркнет сайты мы подробно описали какими пользоваться нельзя, а какими - можно. Важная особенность Кракена Функционал интернет-магазина в Кракене является нашей собственной разработкой и не основан на модуле магазина от Битрикса. Проверка оптимизации страницы по 10-ти параметрам с рекомендациями, которые вы можете тут же выполнить без специальных знаний в SEO. Функции магазина, которые выйдут позже:Торговые предложения (SKU фильтрация.

Кракен маркетплейс ссылка - Кракен сайт официальный onion

Я приходила и звонила по телефону. Для подключения не требуется никаких регистраций, а само «путешествие» в Сети производится на высокой скорости. Не используйте свои логины, пароли и почтовые адреса. Переходим на официальный сайт биржи. обычный браузер (VPN) - TOR Всем темного серфинга! Читайте полную статью: Верификация на бирже что нужно знать о KYC и AML Трейдинг на бирже Kraken Для того, чтобы начать торговлю на Kraken, необходимо: Перейти на страницу торгов. Форум сайт новости @wayawaynews - новости даркнет @darknetforumrussia - резерв WayAway /lAgnRGydTTBkYTIy - резерв кракен @KrakenSupportBot - обратная связь View in Telegram Preview channel If you have Telegram, you can view and join. Тем более альтернатив этой бирже предостаточно». Legalrc форум legalrc https legalrc biz legalrc дальний legalrc дальний восток legalrc в обход http legalrc biz legal biz rc www legalrc легал рц биз legalrc. Onion/ - Autistici/Inventati, сервисы от гражданских активистов Италии, бесполезый ресурс, если вы не итальянец, наверное. Как пользоваться онлайн-сокращателем ссылок. Отказалась от всеми используемого отслеживаемого bitcoin и заменила его на monero. Фиатная валюта Платформа поддерживает хранение на балансе USD, EUR, GBP, CAD, AUD, JPY и CHF. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Популярная ВПН-служба для анонимного, безопасного и свободного от различных запретов сёрфинга. Onion - Stepla бесплатная помощь психолога онлайн. Onion-ссылок. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. 2048-битное SSL-шифрование скрывает банковскую информацию, пароли, письма и другие важные данные от посторонних. Скачивать файлы в даркнете опасно, в том числе документы для Word и Excel. Интересна опция «Kill Switch» для экстренной остановки соединения при угрозах, «Nat Firewall» для защиты личных данных при работе в wi-fi сетях и «Split Tunneling» для настройки параметров региональных IP-адресов для ресурсов. Кракен ссылка на площадку kraken). Официальные зеркала kraken Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS. Зеркало сайта z pekarmarkfovqvlm. Согласно их мнению, даркнет основная помеха для создания продуктивных DRM технологий. OTC торговля Внебиржевые торги обеспечивают анонимность, чего зачастую невозможно добиться централизованным биржам. Хороший и надежный сервис, получи свой. Идея заключается в том, чтобы предоставить клиентам Кракен доступ к банковским услугам, но в криптовалюте и стейблкоинах. Для того чтобы зайти в Даркнет, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Все отзывы о ( биржа) от реальных клиентов теперь в одном месте. Мефедрон: Кристаллический оргазм Таганрог (Ростовская область) Все отлично. Tetatl6umgbmtv27.onion - Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. Стоп-цена представляет собой рыночную цену последней сделки, которая активирует лимитный ордер. 163 подписчика.

Специалисты предполагают, что это попытка со стороны Kraken потеснить короля NFT в лице OpenSea, который по-прежнему доминирует в этом сегменте. Стоимость актива зависит от работы биржи и популярности криптовалютной торговли, поэтому она. В пресс-релизе сказано, что благодаря специальным инструментам пользователи смогут оценить редкость атрибутов невзаимозаменняемых токенов. Центральные банки ужесточали монетарную политику для борьбы с инфляцией. В результате нее серьезно обрушились котировки большинства виртуальных валют, включая Bitcoin (BTC Ethereum (ETH) и прочие альткоины. Прогноз курса Polkadot на 2023 год Блокчейн был представлен в 2016 году. После открытия, программа самостоятельно настроит соединение(мосты). В связи с этим. Также команда проекта пообещала компенсировать связанные с сетевыми комиссиями издержки пользователей при операциях на платформе. Клиентам будут возмещать сетевые комиссии при совершении операций на маркетплейсе. Пользователи смогут хранить свои токены на балансе Kraken без дополнительных комиссий. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций. В 2022 году инвесторы и трейдеры столкнулись с наступлением криптозимы. Предполагается, что. TOR Для компьютера: Скачать TOR browser. Подробнее Прогноз курса Ethereum на 2023 год. Сегодня года криптовалютная биржа запустила торговую площадку для NFT-токенов. Катализаторами медвежьего рынка выступили несколько факторов: рост безработицы в США, ужесточение монетарной политики центральных банков, нестабильная геополитическая обстановка и крах ряда крупных компаний. По словам эксперта, если флагман крипторынка удержится выше данной области, то в ближайшее время можно ожидать роста актива вплоть до экстремума 21 000. Новая платформа будет связана с учетной записью пользователя на бирже Kraken. Однако криптовалюту запустили только в августе 2020-го. Причинами болезненного падения отрасли стали сразу. Также произошло несколько крахов профильных компаний. VPN ДЛЯ компьютера: Скачать riseup VPN. Подробнее Прогноз курса биткоина на 2023 год. Подробнее Прогноз курса Polkadot на 2023 год. Более того, представители компании публично поддерживают сегмент невзаимозаменяемых токенов и ожидают его активного развития в обозримой перспективе. Криптовалюту интегрируют в Twitter. Для мобильных устройств: Скачать VPN - iphone android После окончания установки, запустить приложение и установить соединение. Подробнее. Но при переводе NFT и других криптоактивов на платформу или их выводе за ее пределы клиентам придется оплачивать газ. В 2022 году монета входит в топ-10 по капитализации. Стоит учесть, что доступ к новому функционалу пока могут получить только те клиенты, которые еще в мае присоединились к списку ожидания данного продукта. Подробнее Прогноз курса Binance Coin на 2023 год. Примечательно, что компания пошла на этот шаг даже в условиях серьезного спада в индустрии. Криптозима в этом году обрушила котировки флагманского цифрового актива к многолетним минимумам. Держатели могут получать существенные скидки на торговые сборы внутри Binance, участвовать в первичном размещении монет и стекинге. BNB криптовалюта крупнейшей в мире биржи. На раннем этапе в маркетплейсе будут представлены 70 коллекций на базе Ethereum и Solana. Появились данные, что сегодня года торговая площадка запустила. Публичный 1056568 Информационный канал теневого рынка кракен, вход - зеркалаонион.