Кракен адрес сайта

ОМГ ОМГ - это самый большой интернет - магазин запрещенных веществ, основанный на крипто валюте, который аккаунт обслуживает всех пользователей СНГ пространства. Альтернативные даркнет площадки типа Гидры. Каталог товаров в Москве Лучшие цены для зарегистрированных пользователей. Наконец-то нашёл официальную страничку Омг. Работает гарант-сервис, который профессионально регулирует отношения между покупателем и продавцом. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. Мега магазин в сети. Для Android. В ближайшей аптеке, сравнить. Здесь давно бродит местный абориген, который совсем не похож. Топовые семена конопли здесь! Чем опасен брутфорс. Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, как где в названии присутствует слова типа "Омг (Omg или "Омг (Omg - не стоит переходить. Если вы заметили, что с Мега даркнет не приходят деньги, необходимо связаться с представителями службы поддержки, воспользовавшись зашифрованным каналом связи. Отзывы про MegaIndex от специалистов и клиентов. Это займет пару минут. Преимущества OMG! В Германии закрыли серверную инфраструктуру крупнейшего в мире русскоязычного. Но не даром же она называется Гидра, отсечешь одну голову вырастут две. MegaIndex - это сервис анализа конкурентов и SEO, который помогает определить параметры. Rampstroy House, Шоссе Энтузиастов,. У нас проходит акция на площадки " darknet " Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Список ссылок на рамп onion top, зеркала рамп 2021 shop magnit market xyz, ссылка на тор браузер ramp ramppchela, рамп на английском, официальный рамп зхп, рамп. Что такое даркнет-магазин и чем занимается, новости на года? Это защитит вашу учетную запись от взлома. Отрицательные и положительные стороны. Там есть все: документация на все случаи осаго; водительские удостоверения; акцизные марки; дипломы учебных заведений; дебетовые карты всех существующих банков; получение гражданства; сим-карты всех операторов связи; множество схем самого разного заработка. Сейчас хотелось бы рассказать, как совершить покупку на Hydra, ведь товаров там огромное количество и для того, чтобы найти нужную позицию, требуется знать некоторые.

Кракен адрес сайта - Что продают на кракене

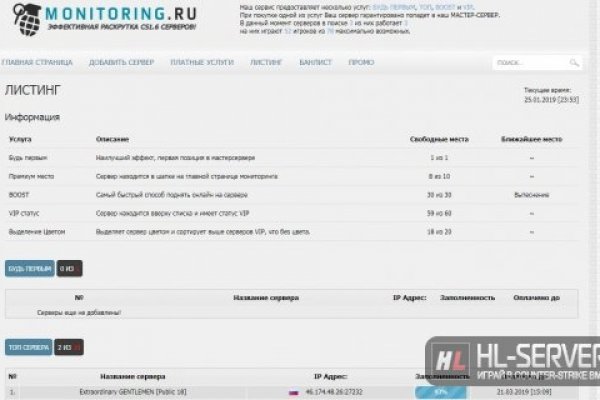

Мега Даркнет не работает что делать? Биржи. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Безопасность Tor. По словам Артёма Путинцева, ситуация с Hydra двойственная. Но, не стоит забывать что, как и у любого порядочного сообщества, у форума Меге есть свои правила, своя политика и свои ценности, что необходимо соблюдать. Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Гидра правильная ссылка. Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Без JavaScript. Russian Anonymous Marketplace ( ramp 2 ) один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети «даркнет». Вам необходимо обновить браузер или попробовать использовать другой. Начинание анончика, пожелаем ему всяческой удачи. Внезапно много русских пользователей. Как использовать. Onion/ - Blockchain пожалуй единственный онлайн bitcoin-кошелек, которому можно было бы доверить свои монетки. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. Сайты со списками ссылок Tor. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Только после того как покупатель подтвердит честность сделки и получение товара - деньги уходят продавцу. Есть три способа обмена. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Этот сайт упоминается в сервисе социальных закладок Delicious 0 раз.

Hydra представляет собой огромную платформу, деятельность которой закручена на приглашении магазинов, размещении их товаров и услуг, и последующей продажи. Ссылка на Гидру. Сайты по старым адресам будут недоступны. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. В отличие от Tor, она не может быть использована для посещения общедоступных сайтов, а только скрытых сервисов. Facebook, "Одноклассники Google c его многочисленными сервисами и "Яндекс" со своим "Яндекс. Следственный комитет считает, что "Мигель Моралес" заказал убийство подполковника юстиции Евгении Шишкиной в октябре 2018-го. Onion-ссылок. Веб-сайт доступен в сети Surface и имеет домен. Собственно, что касается структуры сайта сайта. Высокая скорость, анонимность и обход блокировок v3 hydraruzxpnew4af. Платформа функционирует уже больше 5 лет (с 2015 года) и с успехом развивается. С чего бы начать мою душещипательную историю. Onion/ (Дизайн) http r6sayt2k3shrdwll. Он вывел битки на биржу со своего кошелька, чтобы перевести в традиционные деньги. Например, вы торгуете на Кракене два года, значит, приложение отобразит как ваш портфель менялся за это время. В этом сегменте значительно меньше ресурсов, чем в сети Tor, однако она более безопасна и анонимна, поскольку изначально проектировалась для доступа к скрытым сайтам. Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Откройте новый браузер для входа в гидру. Вам также может понравиться. Играя в Valheim, Вы вероятнее всего проведете множество. Площадка kraken kraken БОТ Telegram платформа Onion kraken Архива. В настоящее время маркетплейс. Такой протокол обычный браузер просто «не поймет». Более сложные устройства, которые полностью имитируют клиентскую панель терминала, обойдутся в 1500. Если взглянуть на этот вопрос шире, то мы уже это обсуждали в статье про даркнет-рынки. Продажа «товаров» через даркнет сайты Такими самыми популярными товарами на даркнете считают личные данные (переписки, документы, пароли компромат на известнейших людей, запрещенные вещества, оружие, краденые вещи (чаще всего гаджеты и техника фальшивые деньги (причем обмануть могут именно вас). Подведем итог Даркнет штука интересная, опасная и, по большому счёту, большинству людей не нужная. Регистрация Kraken Регистрация на Kraken быстрая как и на всех биржах. При этом он случайно подключается к схеме хищения средств, искусно замаскированной кем-то под компьютерный вирус, действие которого может привести к глобальной экологической катастрофе. Это если TOR подключён к браузеру как socks-прокси. Власти конфисковали серверную инфраструктуру сайта в Германии. Гидра является онлайн -магазином, предлагающим товары с узкой направленностью. Деньги делают ваши персональные данные еще менее персональными. Уровень 1 (Tier 1) можно вводить/выводить цифровые валюты. Динская. До этого портал Elysium на протяжении полугода работал в теневом сегменте интернета даркнет.